Makro: Centralbankernes kamp mod inflationen fortsætter

Centralbankernes kamp mod inflationen kan nu aflæses i de økonomiske nøgletal. Boligmarkedet er presset og forbrug og investeringer falder, men en relativt høj beskæftigelse holder gang i økonomien og er med til at forlænge perioden med høj inflation.

Inflationen er stadig på et for højt niveau, hvorfor centralbankerne fører en stram pengepolitik. Perioden med renteforhøjelser kan dog snart være slut, da den høje inflation dæmper forbruget sammen med de høje renter og strammere kreditbetingelser. Centralbankernes fokus er udviklingen i kerneinflationen, der indtil videre kun falder langsomt. Forventningen er centralbanken i USA hæver med 25-50 bp. yderligere, mens ECB (og Nationalbanken) hæver med 50-100 bp. Indskudsbevisrenten er i Danmark pt. 2,6 pct. og forventes dermed at blive hævet til niveauet 3,1-3,6 pct.

Vi har tidligere nævnt, at en risikofaktor er, at Centralbankerne risikerer at hæve for meget. I marts opstod der som konsekvens af de markante renteforhøjelser uro i det amerikanske banksystem. Ikke pga. dårlige kreditter, men fordi opsparer i stor stil trak indskud ud af bankerne og placerede dem i korte obligationer og pengemarkedsfonde. Dette outflow af indlån gav uro på aktie- og obligationsmarkederne i marts, da enkelte banker i USA og i Schweiz blev tvunget til at blive overtaget af konkurrenter. Bankuroen er næppe starten på en systemisk krise, men et bevis på, at rentestigningerne har en økonomisk effekt.

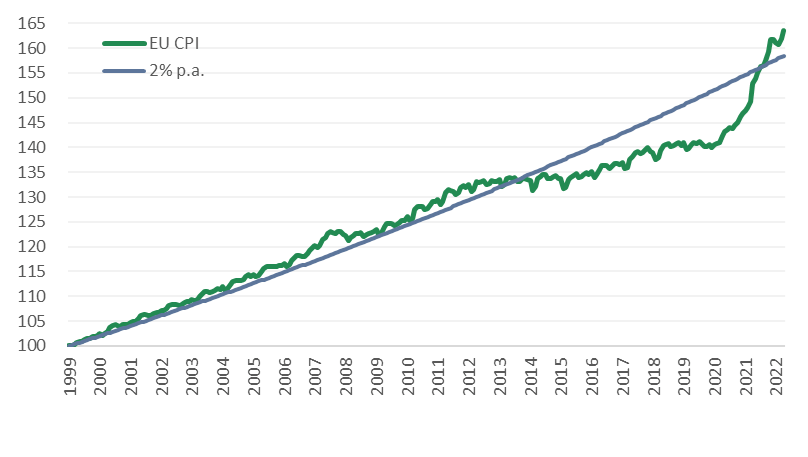

Ved indgangen til året fremhævede vi, at der var henholdsvis et positivt hovedscenarie og et negativt hovedscenarie for væksten. I skrivende stund har investorerne indregnet det positive scenarie, dvs. en situation, hvor økonomien ikke går i en slem recession og en vækstopbremsning bliver relativt kortvarig. I figuren er vist udviklingen i forbrugerprisindekset i Europa. I perioden var 2014 til 2021 var inflationen for lav i forhold til den europæiske centralbanks 2%-målsætning. I den periode var pengepolitikken derfor ekstremt lempelig, hvilket gav et opadgående pres på kurserne på reale aktiver såsom aktier og ejendomme. Nu er pengepolitikken ved at blive normaliseret, hvorved der også sker en tilpasning af priserne på de nævnte realaktiver.

Udviklingen i Forbrugerprisindekset i EU

Kontakt os

I er velkomne til at kontakte os, hvis I vil høre mere om, hvad vi kan tilbyde.