Renter og kredit: De lave renter fortsætter

- En af de vigtigste nyheder for finansmarkederne i 3. kvartal var den amerikanske centralbanks udmelding om, at FAIT, Flexible Average Inflation Targeting, indgår som styresignal. I praksis kommer FAIT til at betyde, at såfremt inflationen i USA stiger til over 2 pct., så strammes pengepolitikken ikke automatisk. Blandt investorerne er der en udbredt forventning om, at centralbankerne i årevis bliver ved med støtteopkøb og lempelig pengepolitik. Derfor fortsætter det lave renteniveau ”Lower for longer”.

Den amerikanske centralbank, FED, annoncerede til sin årlige pengepolitiske konference i Jackson Hole, at man vil acceptere, at inflationen i en længere periode er over sit hidtidige target på 2 pct. I stedet vil man se på den gennemsnitlige inflationsudvikling, Flexible Average Inflation Targeting, eller blot FAIT, som pejlemærke i pengepolitikken. Centralbankens hidtidige pengepolitik har medført, at når der var tegn på, at inflationen var på vej mod de 2 pct., blev der i kursdannelsen indregnet en snarlig renteforhøjelse. Denne mekanik er nu sat ud af kraft. Og i praksis betyder det, at inflationen i en lang periode kan være ”for høj” i forhold til målsætningen på 2 pct., uden at dette medfører automatiske rentestigninger I øjeblikket er inflationen i USA målt på forbrugerpriserne på 1,3 pct.

Siden FED’s udmelding om FAIT er dollaren blevet svækket overfor euro’en. I slutningen af september kom ECB’s chef, Christine Lagarde, med den ikke helt uventede udmelding, at ECB overvejer at følge i FED’s fodspor. På samme pressekonference gentog Lagarde, at ECB kommer til at se på, hvordan inflationen opgøres med henvisning til, at der er områder af økonomien, der oplever store prisstigninger, men som ikke medregnes i opgørelsen af inflationen. ECB’s udfordring er, at inflationen i euroområdet pt. er negativ med -0,2 pct.

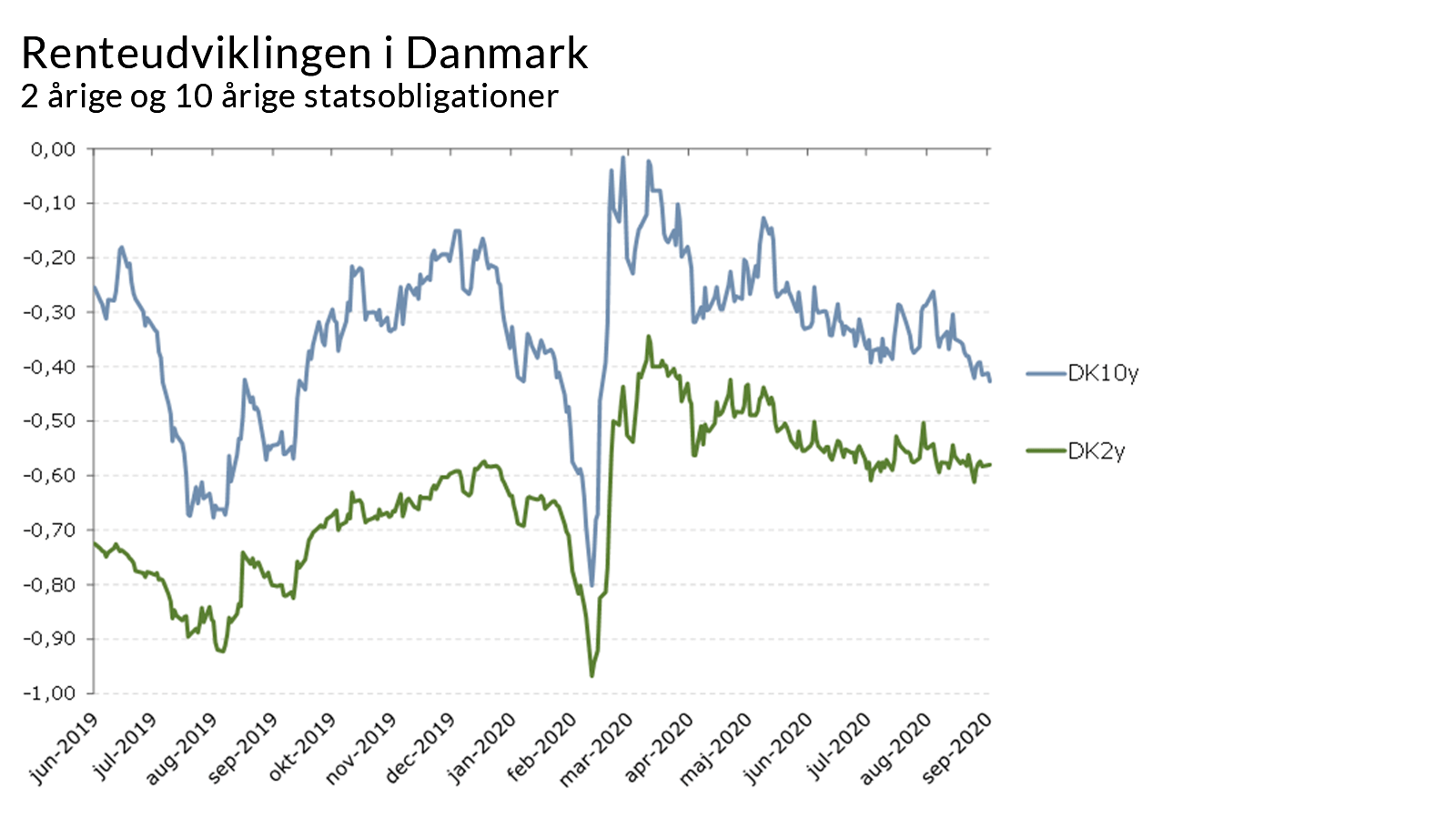

Lav inflation, lave inflationsforventninger, lav vækst, negative styringsrenter og gigantiske opkøbsprogrammer fra centralbankerne er årsagen til, at renterne er lave og forbliver på et lavt niveau. I løbet af 3. kvartal har renten på de 2-årige danske statsobligationer været stabilt forankret i Nationalbankens (pt. negative) styringsrente og i gennemsnit været -0,57 pct. i løbet af måneden. Derimod er de 10-årige renter faldet igen i 3. kvartal parallelt med de tyske med 10 bp. til -0,42 pct. ved udgangen af september måned. De lave renter er som nævnt et resultat af den lave inflation og den lempelige pengepolitik, herunder centralbankernes opkøbsprogram, deraf situationen med rigelige likviditet i det finansielle system.

Renteudviklingen i Danmark, 2-årige og 10-årige statsobligationer.

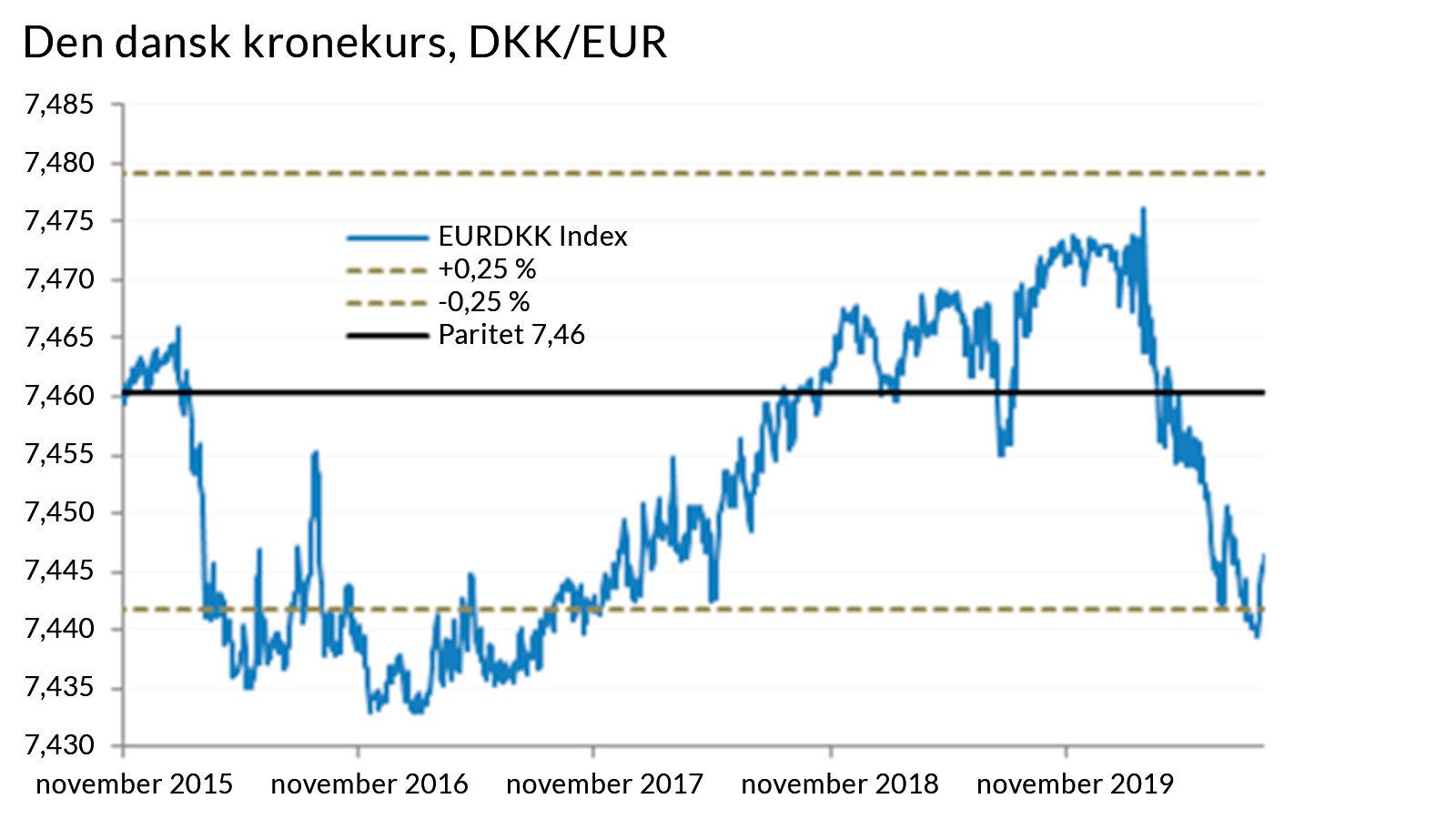

Den danske kronekurs, DKK/EUR

Den danske krone er, siden Nationalbanken i midten af marts hævede sin styringsrente fra -0,75 pct. til nuværende -0,60 pct., blevet styrket. Dog endnu ikke så meget, at Nationalbanken har fundet det nødvendigt at justere på styringsrenten igen.

Kreditspændene på sub-investment grade, high yield-obligationerne, er faldet med 0,4 pct.point og 0,9 pct.point i USA, hvilket sammen med rentefaldet har medvirket til pænt positive afkast på kreditobligationer i 3. kvartal. Det har medvirket til indsnævringen af kreditspændene, at de økonomiske nøgletal har vist, at verdensøkonomien afværgede en dyb recession men formentlig også en konkursbølge indenfor segmentet af erhvervsobligationer. Konkursraterne er dog på globalt plan steget til nu 6,4 pct., hvilket er tre gange højere end i 2019.

Den forbedrede stemning på kreditmarkedet smittede af på de danske realkreditobligationer i 3. kvartal, hvor OAS-kreditspændet blev indsnævret til niveauer tæt på ”før corona-krise”- niveauer. Specielt de lange konverterbare lavkupon realkreditobligationer havde desuden gavn af faldende lange renter, opkøbsprogrammer og beskedne nyudstedelser.

Konverteringsaktiviteten er aftaget i takt med, at de fleste låntagere efterhånden har fået omlagt deres lån, ligesom årgangsskiftet pr. ultimo august til nye 2053-serier har dæmpet aktiviteten. Interessen for dansk realkredit blandt udenlandske investorer er intakt, og især de japanske investorer er stadig ganske aktive købere. Den udenlandske ejerandel ligger på 34 pct. og blandt de lange toneangivende likvide serier er ejerandelen helt oppe omkring 50 pct..

De kortere serier, herunder rentetilpasnings- og variable obligationer har leveret væsentligt lavere afkast, bl.a. fordi rentefaldet har været mindre kort på rentekurven, hvor udgangspunktet er negative markedsrenter. For at finde positive renter på rentetilpasningsobligationer skal man helt ud omkring en løbetid på otte år.

Forventninger til rentemarkederne

”Lower for longer”, ”don’t fight the FED”, ”lave renter så langt øjet rækker” er budskaber der er gået igen flere gange i vores rapporteringer – og der er ikke meget nyt at tilføje til forventningen til renteudviklingen i den kommende periode. Centralbankernes styringsrenter forbliver lempelige og obligationsopkøbene fortsætter i flere år. Inflationen er lav og inflationsforventningerne er lave, og derfor forventes det, at renterne forbliver lave i lang tid endnu. Centralbankerne opkøber som bekendt også erhvervsobligationer.

På længere sigt og på det lidt mere teoretiske plan er det dog vigtigt at tage med i forventningsdannelsen, at FEDs og sandsynligvis også ECB’s tilpasning af pengepolitikken til FAIT, dvs. de facto accept af højere inflation, kan betyde, at der bliver indregnet en højere inflation og derved højere renter på især de lange obligationer.

På trods af allerede indsnævrede kreditspænd, stigende konkursrater og betydelig usikkerhed mener vi, at high yield erhvervsobligationer tilbyder et attraktivt afkastpotentiale – specielt sammenlignet med stats- og realkreditobligationer. De penge- og finanspolitiske lempelser, blandt andet i form af målrettede hjælpepakker og opkøbsprogrammer, gavner virksomhederne og understøtter dermed aktivklassen. Dette kombineret med et kreditspænd på 4-5 % gør, efter vores vurdering, high yield erhvervsobligationer interessante.

Kontakt os

I er velkomne til at kontakte os, hvis I vil høre mere om, hvad vi kan tilbyde.