Aktier: Centralbankerne har immuniseret aktiemarkederne mod dårlige nyheder

- Efter 2. kvartals vilde comeback til aktierne bød 3. kvartal på en noget mere ujævn, men dog stadig overordnet set positiv udvikling. Danske aktier outperformede igen.

- Der er relativt positive forventninger til aktiemarkederne, om end der potentielt er en række risici, der kan medvirke til en mere urolig kursudvikling, bl.a. Brexit, præsidentvalg og høje indtjeningsforventninger, der allerede er indregnet.

- Præsidentvalget i USA kommer i fokus: det vigtigste for aktiemarkederne er et klart valgresultat.

Kursudviklingen på aktiemarkederne er understøttet af centralbankernes lempelige pengepolitik og de negative renter. Kvartalsregnskaberne for virksomhederne viser, at mange er hårdt ramt af coronakrisen, men for de fleste har nedgangen i indtjeningen ikke været så markant som frygtet. Det skyldes især, at recessionen som bekendt var forårsaget af corona og dermed er udsprunget af en sundhedskrise. Privatforbruget er efterfølgende steget relativt hurtigt igen efter genåbningen, og er for visse sektorer endda højere end før nedlukningen, ligesom den politiske respons har været markant denne gang og understøttende for aktiekursudviklingen.

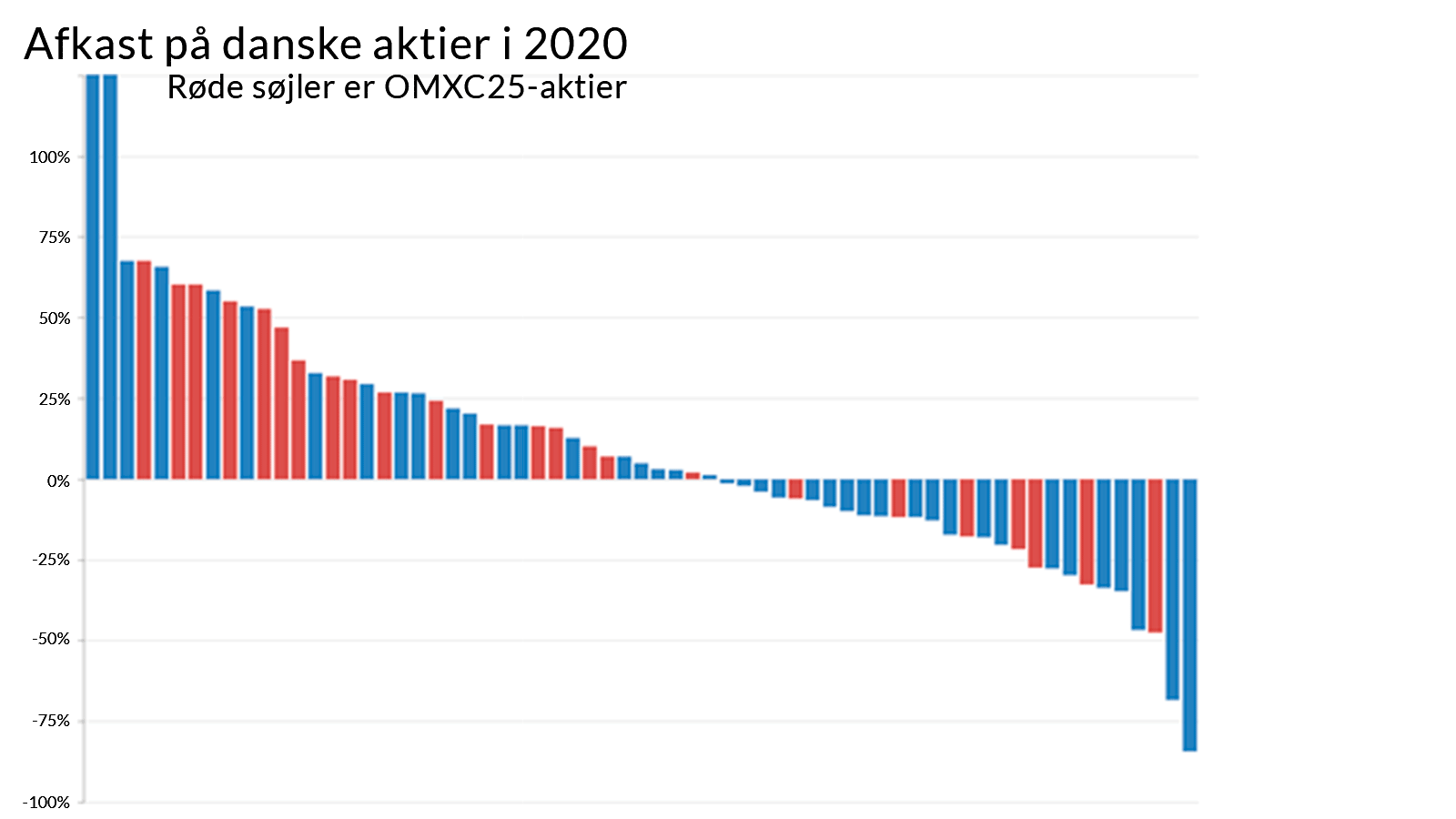

Det danske OMXC25-indeks, der består af de 25 største danske virksomheder, har outperformet det øvrige danske aktiemarked og de globale aktier. Pr. ultimo 3. kvartal havde C25-indekset givet et afkast på 21,8 pct., mens de danske aktier udenfor indekset havde givet 1,4 pct. i afkast. Selskaber som Pandora, Genmab, Ambu, GN Store Nord, Rockwool og Vestas er alle steget mere end 40 pct. i år. I bunden af afkastlisten for danske aktier ligger flyselskabet SAS, hvor kursen er faldet med næsten 85 pct.

Afkasttallene illustrerer, at coronakrisen globalt set har ramt virksomhederne forskelligt og været med til at forstærke tendenser såsom nethandel, remote-arbejdspladser, streaming og i det hele taget mere IT. I USA har de fem store (Facebook, Apple, Amazon, Microsoft og Nvidia) fået et boost til en i forvejen meget positiv udvikling. Investorerne er flokkedes om de store teknologiaktier, der næsten alene har drevet den positive udvikling på amerikanske aktier i 2020. Markedsværdien på IT-giganterne udgør nu omkring 20 pct. at det amerikanske S&P500-indeks. Og det er performance på de aktier, der er årsagen til, at det toneangivne amerikanske aktieindeks er i plus for året. De nævnte tech-selskaber er steget med næsten 40 pct. i år, og uden teknologiaktierne ville S&P500 opgjort i danske kroner pr. ultimo september i runde tal have givet et afkast på minus 10 pct., da dollaren er faldet 4,7 pct. i årets løb.

Afkast på danske aktier i 2020, røde søjler er OMXC25-aktierne

Selv om teknologivirksomheder tjener mange penge og har en enorm vækst i indtjeningen, er prisfastsættelsen af den type aktier kommet op på høje niveauer. Udviklingen har givetvis været med til at skabe spekulation i andre selskaber, såsom Tesla, hvor de daglige kursudsving viser, at kursdannelsen er meget spekulativ.

Endvidere har de betydelige offentlige hjælpepakker med fokus på grønne investeringer samt udsigten til et politisk skifte i USA ført til stor interesse for selskaber, der vurderes at stå stærkt i den grønne omstilling. Dette har i Danmark ført til høje afkast for aktier som Vestas, Rockwool og Ørsted.

Tabellen viser afkast på regioner. Det ses, at der har været store regionale forskelle i afkastene. Alene her i 2020 har europæiske aktier givet et afkast på minus 13 pct., hvilket kan sammenlignes med +15,8 pct. på danske aktier målt på Totalindekset. C25-aktierne har som nævnt ovenfor givet et afkast på 21,8 pct.

| Danmark | Norden | Europa | Verden | EM | USA | Japan | |

| Q3 | 10,7% | 9,2% | 0,1% | 3,4% | 5,0% | 4,4% | 2,4% |

| 2020 | 15,8% | 6,2% | -13,0% | -2,9% | -5,7% | 0,8% | -2,0% |

| Seneste år | 26,8% | 13,9% | -8,0% | 2,4% | 2,5% | 6,8% | 3,2% |

Note: KAXCTR-indeks for DK, S&P 500-indeks for ISA i DKK, NKY-indeks for Japan i DKK, MSCI-indeks for øvrige i DKK

Forventninger til aktiemarkederne

Den lempelige pengepolitik og negative renter kombineret med den tilsvarende lempelige finanspolitik er isoleret set positivt for det økonomiske vækstforløb og forventningerne til indtjeningen i virksomhederne. Ligeså at verden dag for dag kommer tættere på en Covid-19-vaccine. Alt-i-alt er der relativt positive forventninger til aktiemarkederne, om end der potentielt er en række risici, der kan medvirke til en mere urolig kursudvikling.

Af konkrete begivenheder er præsidentvalget og Brexit. Men også at mange af de selskaber, der nyder godt af såvel work-from-home-tendensen som den grønne omstilling, handler til en værdiansættelse, hvor der allerede er indregnet flere års kommende indtjeningsvækst i kurserne. Alt-andet-lige kan det betyde flere udsving i kursdannelsen, jo mere værdiansættelsen er relateret til en indtjening mange år ude i fremtiden, ligesom faldhøjden potentielt er større des mere indtjeningsvækst, der er indregnet. Ligeledes vil en del af denne type aktier ved annonceringen af en eventuel behandling eller godkendt vaccine mod Covid-19 kunne se kursfald, idet investorerne vil skifte opmærksomheden mod de hårdest ramte sektorer som f.eks. rejsebranchen.

Der har i det seneste kvartal været en rebound i økonomien, men det er endnu uvist, hvor stor en del, der er lageropbygning. Hvis jobskabelsen taber fart i løbet af 4. kvartal, vil nye finanspolitiske støtteordninger formentlig komme på den politiske agenda i både Europa og i USA. Sidstnævnte politiske landskab er forplumret af valgkampen i USA. Demokraterne vil næppe inden valget give Trump den håndsrækning at imødekomme eventuelle finanspolitiske forslag fra hans side. En væsentlig hjælpepakke til arbejdsløse i USA er således udløbet, uden der har kunnet opnås enighed om en forlængelse eller ny hjælpepakke.

Aktiestrategerne diskuterer også for og imod, om de mere plagede, value-baserede sektorer, f.eks. bilbranchen, nu har en værdiansættelse, hvor afkast-risiko-forholdet er blevet mere attraktivt i forhold til de vækstorienterede IT- og Medtech-sektorer. Og ligeså med områder såsom emerging markets, der også nyder godt af en svækket dollar.

Risiciene for aktiemarkederne er især, hvis pandemien fører til en ny global lock down. Dette er dog ikke det primære scenarie. Men nye regionale foranstaltninger til håndteringen af smittespredningen vil også dæmpe aktiviteten og påvirke beskæftigelsen. Brexit, Handelskrig, præsidentvalg og en corona-ramt præsident er som nævnt ovenfor også emner, der kan skabe udsving i aktiekurserne.

Med hensyn til præsidentvalget er det vigtigste på kort sigt, at der kommer et klart valgresultat. En tæt afgørelse, hvor Joe Biden officielt udpeges som vinder, vil sandsynligvis føre til protester fra Trump med anklager om valgsvindel og højest utraditionelle dekreter frem til den officielle indsættelse af Joe Biden den 20. januar 2021. Det scenarie vil være negativt for aktiekurserne. På den lidt længere horisont, kan der argumenteres for og imod både Trump og Biden. Forventningen er, at Biden vil lempe finanspolitikken, hvilket skal finansieres via bl.a. øgede selskabsskatter, hvorfor en klar sejr til Biden sandsynligvis heller ikke på kort sigt vil blive taget positivt imod af aktieinvestorerne. I øjeblikket har demokraterne flertal i Repræsentanternes Hus og republikanerne har i Senatet. Sammensætningen af de to kamre efter valget vil også have betydning for reaktionen på aktiemarkedet og udskyde større finanspolitiske tiltag indtil præsidenten uanset, hvem der bliver valgt, eventuelt får flertal i hele Kongressen.

Kontakt os

I er velkomne til at kontakte os, hvis I vil høre mere om, hvad vi kan tilbyde.